OneSpan Cloud Solutions en action - Démo du portail Web MyBank, Partie 2

Dans la partie 1 de cette série, nous avons passé en revue le portefeuille de solutions de sécurité disponibles à partir de OneSpan qui font partie de la solution interactive MyBank Web Portal. Ces produits comprennent: Secure Agreement Automation, OneSpan Sign, Mobile Security Suite, et Intelligent Adaptive Authentication - qui est une combinaison de nos produits d’analyse des risques et d’authentification du cloud OneSpan.

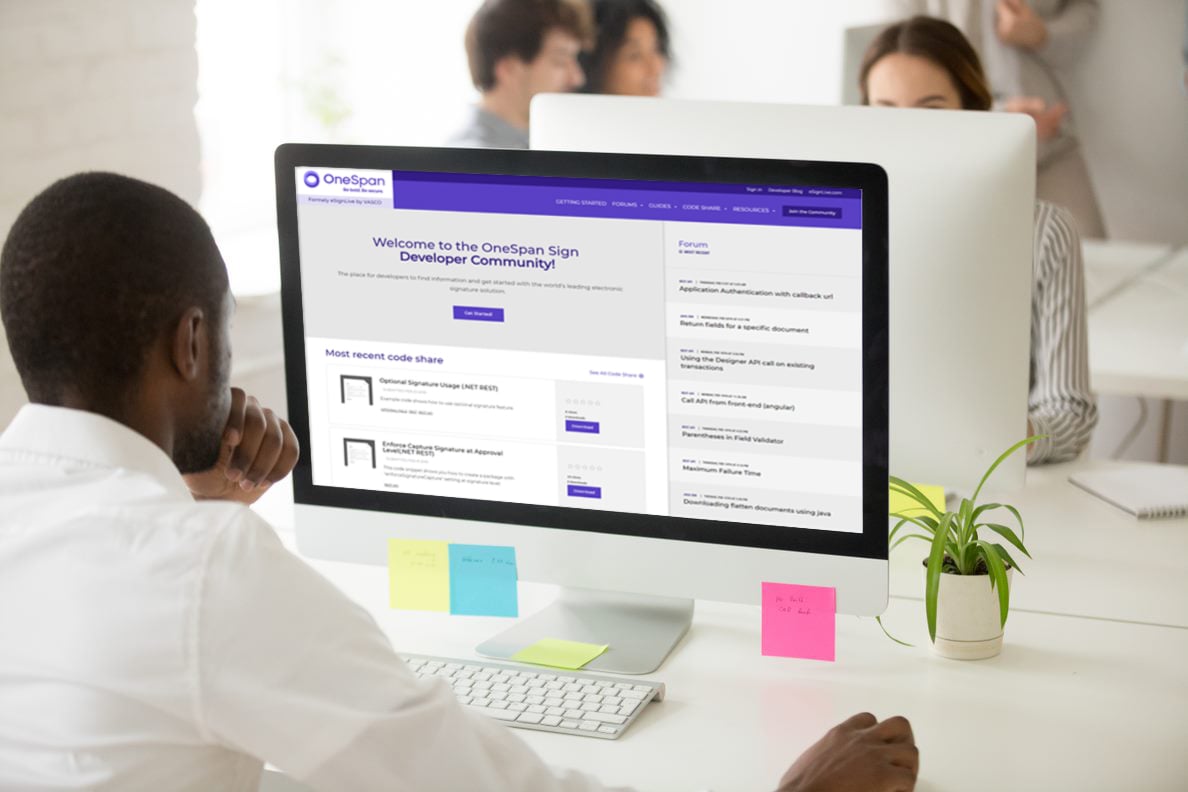

Nous avons également démontré comment rejoindre le portail communautaire OneSpan, inscrivez-vous à un compte de bac à sable développeur gratuit, et comment accéder au portail Web MyBank à partir du bac à sable. Enfin, nous sommes entrés dans la peau de l’utilisateur final que nous avons marché à travers le processus d’enregistrement pour le portail Web MyBank. Cela nous a fait passer par des démonstrations de la façon dont Secure Agreement Automation, OneSpan Sign, et Mobile Security Suite pourrait se tourner vers vos clients une fois intégré dans votre application.

Lorsque nous avons terminé, nous étions arrivés dans notre tableau de bord de compte sur le portail Web MyBank, prêt à interagir avec le web ou la vue mobile, comme on le voit dans l’image ci-dessous.

Dans la deuxième partie de cette série, nous utiliserons l’application MyBank pour montrer comment l’authentification adaptative intelligente de OneSpan vous permet d’appliquer des politiques et de personnaliser les règles au sein de notre service d’analyse des risques, de prévenir les activités frauduleuses et d’améliorer l’expérience client. Vous serez guidé à travers un exemple simple avec les règles par défaut, introduit au service de présentation d’analyse des risques, puis vous aurez guidé à travers un exemple de la façon dont un changement de règle peut modifier l’expérience de l’utilisateur final.

Exemple : Paiement avec les règles par défaut

Lorsque nous effectuerons une transaction de paiement via l’application MyBank, le risque sera évalué en fonction de vos règles, et sera appliqué à la transaction pour déterminer quelles mesures d’authentification seront prises. Les valeurs par défaut du service Risk Analytics sont définies comme suit :

- Aucune authentification n’est requise pour les transactions de faible valeur (montant de 0 $

- Défi d’empreintes digitales pour les transactions de valeur moyenne (100 $ et montant

- Défi de reconnaissance faciale pour les transactions de grande valeur (5 000 $ et montant

Pour afficher les règles d’analyse des risques en action, nous soumettrons un paiement de 300 $ via l’application MyBank. De la page d’accueil de MyBank, naviguez jusqu’à l’onglet « Paiements », sélectionnez un destinataire et saisissez la valeur du montant de 300 $. Cliquez sur "Créer" pour effectuer le paiement.

OneSpan Mobile Security Suite enverra immédiatement une notification push à votre appareil de confiance pour approuver le transfert d’argent. Lors de la sélection de la notification, le montant du paiement, le nom du destinataire et le numéro de compte apparaîtront à l’écran. Appuyez sur "Oui" et OneSpan Orchestration SDK vous incitera à numériser votre empreinte digitale pour finaliser la transaction, suivant la règle de valeur moyenne que nous avons mentionnée plus tôt. Vous pouvez voir l’expérience à partir de l’appareil de confiance dans les images ci-dessous.

Alternativement, vous avez la possibilité de simplement numériser l’image Cronto montrée ci-dessus lorsque nous avons fait la transaction, en utilisant l’application sur votre appareil de confiance.

Aperçu de l'analyse des risques

Risk Analytics analyse en temps réel une vaste gamme de données mobiles, d’applications clients et de transactions afin de détecter les fraudes connues et émergentes sur le Web et les canaux bancaires mobiles, notamment :

- Piratage de compte

- Fraude de nouveau compte

- Fraude mobile

- Fraude à la banque en ligne

Grâce à l’apprentissage automatique et à la modélisation sophistiquée des données, Risk Analytics peut alors repérer les anomalies du comportement de l’utilisateur, identifier les risques et prendre des mesures immédiates.

En outre, avec le service de présentation RA, vous aurez accès à plusieurs fonctionnalités, y compris:

- Analyse en temps réel des risques liés aux périphériques et aux transactions

- Identifier de nouveaux scénarios de fraude et les débiteurs de comptes suspects

- Application des politiques pour différents niveaux d’activités risquées

- Détection/prévention des fraudes à la prise de contrôle de compte

- Rapports

Dans le cas d’utilisation suivant, nous vous montrerons comment définir des politiques et des règles de sécurité définies par le client pour l’ajout d’un nouveau Bill Payee.

Connectez-vous à Risk Analytics et configurez votre mot de passe

Dans le menu Sandbox, sélectionnez l’onglet Risk Analytics. Vous trouverez votre nom d’utilisateur construit à partir de votre adresse e-mail et d’un mot de passe temporaire. Utilisez ces informations d’identification pour accéder au service de présentation d’analyse des risques à la suite du lien étiqueté avec le « Risk Analytics Presentation Service ». Vous serez invité à fournir un nouveau mot de passe lors de votre première connexion. Ensuite, vous serez redirigé vers la page Web du service de présentation OneSpan Risk Analytics. Cette page Web sera importante pour le prochain exemple.

Exemple : Mise à jour des règles de paiement

En suivant les règles par défaut que nous avons mentionnées plus tôt, vous pourriez essayer de faire un paiement de 90 $. Vous remarquerez qu’il passe sans authentification, adhérant à la réponse d’authentification par défaut pour une règle de transaction de faible valeur en dessous de 100 $. Modifions la règle par défaut pour " Medium Amount " et expérimentons le changement de type d’authentification. Nous modifierons la limite de seuil inférieure pour que cette règle commence à partir de 80 $ et définissons le type d’authentification pour être l’authentification du NIP. Par conséquent, lorsque nous faisons une transaction d’un montant de 90 $, elle sera traitée comme une transaction à montant moyen. De même, le type d’authentification sera mis à l’avant jusqu’à une entrée NIP. Passons à Risk Analytics et modifions les valeurs par défaut des règles.

Lorsque vous vous connectez au tableau de bord Risk Analytics, naviguez vers "DESIGN RULES ' ACTIONS" - "Rule Management" à partir de la barre de menu en haut. De la section "Règles" dans le volet de navigation sur la gauche, étendre "Transactions", puis "Adaptive Authentication Web Payments (Medium)", et étendre "Challenged TXN (High)". À l’intérieur, il existe les règles par défaut pour gérer un événement de paiement web, à partir de l’application de démonstration MyBank dans ce cas.

À l’intérieur de la règle de la « quantité moyenne », cliquez sur l’icône du crayon brun sous la direction de « Règle » pour la modifier. De là, changez la valeur du premier critère "AMT_CH_BILL" à "80" et cliquez sur "Save". N’oubliez pas également de modifier la limite supérieure de la règle du « très faible montant » pour être « 80 » (de la même façon que vous avez modifié la règle du montant moyen à l’avance).

Pour modifier le type d’authentification correspondant à la règle de la « quantité moyenne », cliquez sur l’icône brune de l’édition sous « Réponse/Statut » dans la fenêtre de la même règle ci-dessus. De là, changez la valeur du code de réponse en "ChallengePIN", comme indiqué ci-dessous.

Connectez-vous à la page Web MyBank et effectuez un paiement de 90 $ pour évaluer si elle est traitée comme une transaction à risque moyen, et si les changements que nous avons apportés sont efficaces. Vous serez invité par votre application de dispositif de confiance à la clé de votre NIP, en suivant les nouvelles règles que nous venons de définir pour les transactions de paiement. Effectuez un autre paiement de 70 $ pour voir si les modifications apportées à la règle du « très faible montant » sont reflétées. Vous remarquerez qu’il ne nécessite aucune authentification, car il est configuré pour "Très Faible montant" règle.

Enfin, vous pouvez vérifier les derniers événements de l’exemple ci-dessus et voir qui ont été déclenchés et quelles règles ont été appariées. Cela pourrait être affiché à partir de "OVERSEE 'INVESTIGATE" - "Derniers événements" dans la barre de menu du service de présentation Risk Analytics comme dans la capture d’écran ci-dessous.

Flux d’événements dans Risk Analytics

La structure dans Risk Analytics que tout événement passe par quand il est déclenché est:

Hiérarchie et Campagne et Division et Règle

Dans l’exemple ci-dessus, l’événement passera par "Transactions" Hiérarchie - "Adaptive Authentication Web Payments (Medium)" campagne - "Challenged TXN (High)" Division - puis à l’une des règles énumérées qui correspond. Consultez la capture d’écran ci-dessous pour voir la hiérarchie comme indiqué dans Risk Analytics.

Cela conclut notre démo. Nous avons vu comment nous connecter à Risk Analytics et configurer les règles pour correspondre à différents événements de paiement. Aussi, comment modifier les types d’authentification, et comment un événement circule à travers la hiérarchie Risk Analytics de haut en bas.

Restez à l’écoute de la communauté OneSpan pour plus de tutoriels de blog qui montrent la puissance des solutions de plate-forme d’identité de confiance de OneSpan.