Le prêt intégré : Comment les attentes des clients modifient les règles du financement traditionnel

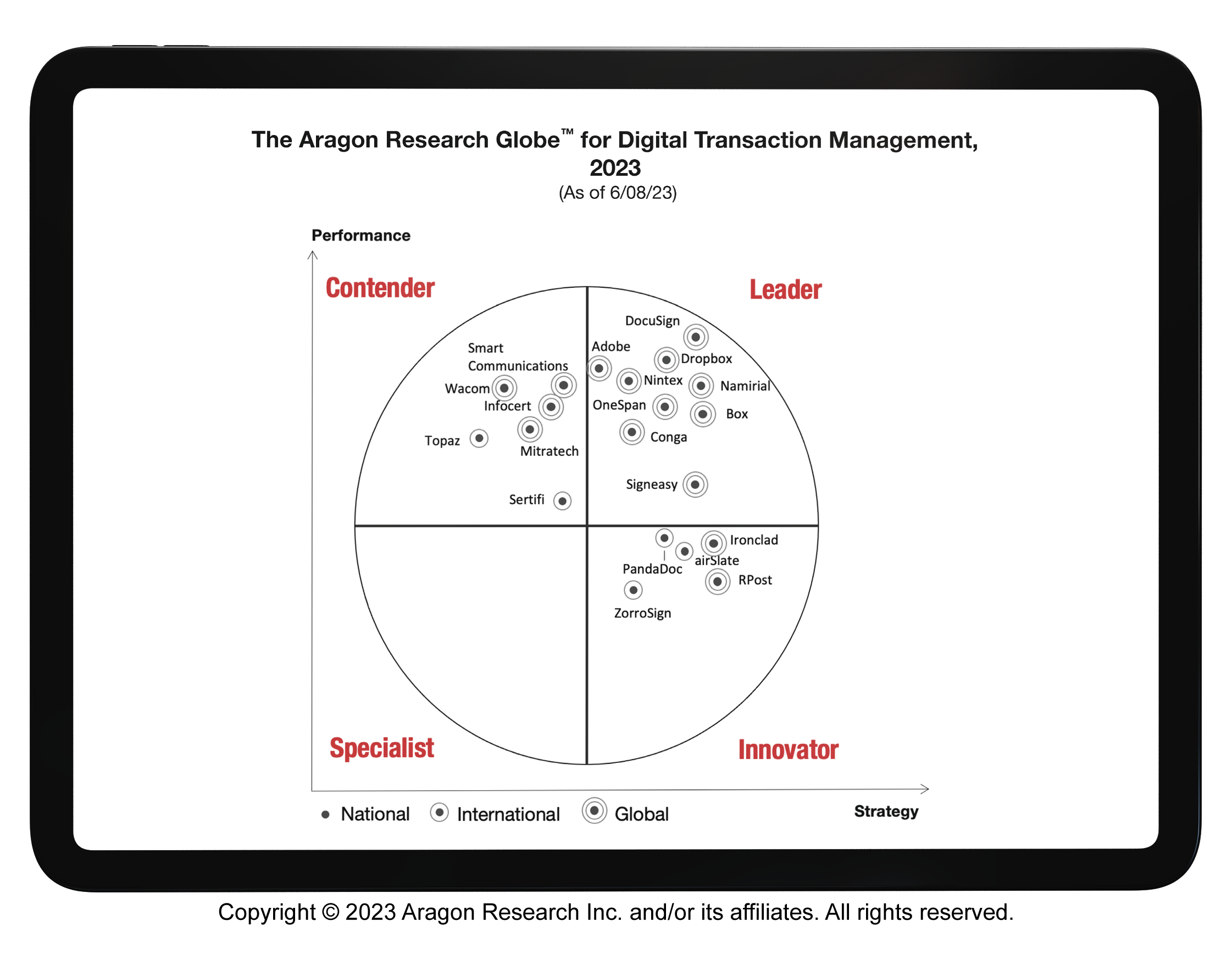

Le secteur bancaire peut ressembler à une expérience gigantesque et complexe de nos jours, avec la finance embarquée, la banque ouverte et les fintechs en tête des préoccupations de nombreux dirigeants. Selon une nouvelle étude que Smart Communications a récemment menée avec MoneyLIVE, en partenariat avec OneSpan, 45 % des prêts pourraient être obtenus par le biais d'écosystèmes non financiers au cours des cinq prochaines années - un signe clair que les emprunteurs quittent les banques en échange de la rapidité et de la commodité d'accès au crédit à partir d'autres sources, d'Amazon et Apple à d'autres entreprises fintech basées sur des applications.

Quelles sont donc les stratégies que les banques et les prêteurs développent pour rester compétitifs et pertinents en cette période de perturbation ? L'une des clés est de s'assurer que l'expérience client est sans friction et cohérente à travers les canaux numériques et mobiles - à la fois pour les emprunteurs et les partenaires commerciaux tiers.

Vous trouverez ci-dessous les principales conclusions de l'étude MoneyLIVE. Pour commencer, voyons ce que signifie le prêt intégré.

Qu'est-ce que le prêt intégré et pourquoi est-il important ?

Le prêt intégré (également appelé financement intégré) peut revêtir diverses formes, des services Buy Now Pay Later (BNPL) aux offres Banking as a Service (BaaS) proposées en partenariat avec des établissements non bancaires ou de plus petite taille. Fondamentalement, il s'agit de rapprocher la disponibilité du financement du point de vente, ou de l'"intégrer" dans le processus d'achat.

De nombreuses banques historiques ont lancé leurs propres offres BNPL pour concurrencer des fintechs comme Klarna ou Affirm. D'autres nouent des partenariats pour proposer des processus informatiques et opérationnels à des établissements non bancaires. Les prêts aux entreprises connaissent une croissance particulière. Une étude réalisée en 2022 par Bain Capital prévoit que les prêts aux entreprises basés sur la finance intégrée seront multipliés par cinq au cours des cinq prochaines années rien qu'aux États-Unis, passant de 200 millions de dollars en 2021 à 1,3 milliard de dollars en 2026, grâce à l'essor d'une série de nouveaux fournisseurs spécialisés.

Les prêts intégrés témoignent de la nécessité d'offrir des solutions de crédit qui apportent la gratification instantanée attendue par les clients d'aujourd'hui, férus de numérique, et mettent en lumière le désir de commodité, de facilité et de rapidité des consommateurs. Les données montrent que cela est particulièrement important pour les jeunes générations qui achètent peut-être un crédit pour la première fois - et qui ont tendance à être "mobiles d'abord"

Comme le note Bain : "Dans les années à venir, cela aura un effet transformateur sur la relation que nous entretenons avec nos finances, en éliminant les frictions du secteur et en rendant les services financiers plus contextuels, plus accessibles et plus utiles

Prêt intégré : L'innovation au service de l'expérience client

Alors que le concept de prêt intégré prend son essor, il est clair que les banques et les prêteurs doivent s'efforcer d'offrir une expérience client numérique transparente, non seulement pour leurs propres produits de prêt traditionnels, mais aussi pour les solutions de leurs partenaires.

Cela signifie qu'il faut passer des formulaires papier au numérique et procéder à l'optimisation nécessaire pour réduire les taux d'abandon. Cela signifie passer à des communications à la demande produites en temps réel et disponibles pour la signature électronique, éventuellement en marque blanche pour une marque partenaire, plutôt que d'être envoyées en masse. Notre étude montre qu'il s'agit là de domaines de prédilection pour l'innovation.

- 93 % des personnes interrogées ont déclaré que l'essor des prêts intégrés fera des demandes de prêt fluides et sans effort non seulement un facteur de différenciation concurrentielle, mais aussi un facteur de survie

- 60 % des personnes interrogées estiment qu'il sera "très important" d'offrir aux emprunteurs la possibilité de changer de canal et de s'arrêter ou de démarrer sur différents appareils (bien qu'une personne sur cinq n'offre pas cette possibilité aujourd'hui)

- 89 % des répondants affirment que les formulaires papier ou les formulaires web statiques sont des éléments déclencheurs de l'abandon de formulaire, mais 65 % d'entre eux les utilisent encore

- D'ici 2027, au moins 75 % des personnes interrogées s'attendent à pouvoir communiquer avec les emprunteurs par le biais d'applications de messagerie, de médias sociaux et d'assistants numériques à commande vocale

Il a été constaté que les niveaux d'abandon sont les plus élevés lorsque les demandeurs de prêt sont obligés de saisir des informations répétitives tout en changeant de canal ; un casse-tête typique lors de l'utilisation de formulaires papier, de PDF remplissables et/ou de formulaires web à taille unique. Cette approche manuelle augmente la charge de travail du client et le pousse à se tourner vers d'autres prêteurs qui semblent plus faciles à utiliser. C'est le genre de problème que nous résolvons avec notre solution d'automatisation des formulaires SmartIQ™.

Les frictions sont-elles bonnes ou mauvaises ? Les régulateurs se prononcent

Éliminer les frictions du parcours client semble être une idée intelligente pour être compétitif dans cette ère disruptive du prêt intégré. Cependant, certains régulateurs fédéraux adoptent une approche différente, exigeant des banques qu'elles incluent plus de frictions. En juillet 2022, la Financial Conduct Authority du Royaume-Uni, par exemple, a annoncé une nouvelle obligation de consommation exigeant que chaque société financière s'assure "qu'elle inclut des frictions appropriées dans son parcours client afin d'atténuer le risque de préjudice et de donner aux clients de détail suffisamment d'opportunités pour comprendre et évaluer leurs options" L'Association néerlandaise des paiements a également suggéré que de telles "frictions positives" soient introduites dans le parcours de paiement de la BNPL. De même, le Consumer Financial Protection Bureau (CFPB) aux États-Unis et l'Australian Prudential Regulation Authority (APRA) réglementent de plus en plus les communications des prêteurs.

Qu'est-ce que cela signifie ? Il s'agit de s'assurer que les emprunteurs comprennent le coût de l'emprunt, en particulier lorsqu'il est plus rapide et plus facile d'obtenir des produits de prêt intégrés. Presque toutes les personnes interrogées - 97 % - reconnaissent que le prêt responsable nécessitera des communications plus digestes et plus personnalisées sur l'accessibilité et le coût du crédit, afin que les emprunteurs prennent des décisions en toute connaissance de cause. C'est une excellente raison pour laquelle les banques et les prêteurs en place doivent renforcer et moderniser leurs solutions de gestion des communications avec les clients, en tirant parti des flux de travail automatisés et des API ouvertes pour s'assurer que leurs documents et leurs messages sont aussi personnalisés que possible, tout en étant parfaitement conformes et dans la bonne marque.

Conclusion

Dans l'ensemble, les leaders du secteur financier commencent à progresser vers des processus et des solutions innovants qui réduiront de manière significative les efforts des clients, amélioreront l'engagement et, en fin de compte, permettront de conclure plus de prêts. L'étude MoneyLIVE montre qu'à mesure que le monde financier répond aux attentes changeantes des clients, le prêt intégré représente à la fois une opportunité de croissance et une menace potentielle pour les prêteurs qui ne s'adaptent pas et n'adoptent pas de nouvelles stratégies.

En fin de compte, il pourrait faire la différence entre des institutions financières prêtes pour l'avenir et des reliques de l'âge de pierre.