Pourquoi les assureurs ont-ils besoin de processus de signature électronique faciles ?

Les consommateurs s'attendent à une expérience numérique facile avec leurs assureurs. Ils veulent des interfaces utilisateur simples, des instructions claires et des approbations en ligne rapides.

Le déploiement d'accords numériques intégrés et de solutions de signature électronique permet aux assureurs IARD d'offrir de meilleures expériences à leurs clients potentiels et à leurs assurés.

Pour comprendre ce qu'une expérience de signature facile signifie pour les acteurs de l'assurance et pourquoi elle est essentielle, nous avons fait équipe avec Glenn Rothenberg, directeur de RedMountain Advisors, une société de conseil qui fournit des services consultatifs aux entreprises d'insurtech.

Ensemble, nous avons interrogé des acteurs du secteur - des souscripteurs en chef aux responsables de l'expérience client, des opérations et de l'informatique - pour comprendre la facilité d'utilisation du point de vue de l'assurance. Nous avons posé des questions telles que :

- À quoi ressemble la facilité lorsque l'on passe d'un contrat papier à un contrat numérique au sein d'une compagnie d'assurance ?

- Que signifie la facilité pour les agents d'assurance, les courtiers et les conseillers ?

- Et surtout, à quoi ressemble la facilité pour les clients ?

Nous avons constaté que la "facilité" profite aussi bien aux clients qu'aux compagnies d'assurance multirisques, ce qui permet de dégager des revenus et de gagner des clients à long terme.

Pourquoi numériser les processus d'assurance ?

Avec l'utilisation croissante de la numérisation, les clients attendent davantage de leurs assureurs. Mais en discutant avec des acteurs qui modernisent leur parcours numérique, nous avons réalisé que cela allait au-delà d'un service de qualité.

Ce que nous avons appris, c'est que la "facilité" est une question de technologie qui vous permet d'interagir avec vos clients de la manière dont ils veulent interagir avec vous. Nous avons également constaté un intérêt croissant pour les environnements numériques immersifs qui donnent aux professionnels de l'assurance la possibilité d'interagir avec leurs clients d'une nouvelle manière.

"Easy, c'est la technologie qui vous offre des moyens supplémentaires d'interagir avec vos clients de la manière dont ils veulent interagir avec vous

- Glenn Rothenberg

Pour replacer cette idée dans son contexte, il est utile d'examiner l'évolution des interactions numériques avec les clients dans le secteur des assurances. La plupart des compagnies d'assurance commencent par remplacer la signature en personne par un processus à distance en libre-service. Pour ce faire, elles ajoutent la capacité de signature électronique aux documents PDF. Cependant, étant donné que beaucoup de choses se passent à distance, les assureurs constatent que le simple fait d'utiliser un logiciel de signature électronique pour signer des documents n'offre pas vraiment une expérience numérique.

Les assureurs se tournent vers le niveau suivant : comment utiliser des formulaires dynamiques avec des flux de travail intelligents et guidés. Par exemple, une solution de signature électronique intégrée à une solution de formulaires intelligents peut faciliter le processus, éliminer de nombreuses étapes et faciliter l'expérience du client lorsqu'il remplit des données.

Prenons l'exemple du formulaire de changement de bénéficiaire. Une analyse de ce processus a révélé six emplacements pour les signatures et 26 points de défaillance potentiels liés aux instructions sur la façon de compléter le processus. Imaginez à quel point ce processus pourrait être plus intuitif grâce à des flux de travail guidés.

Les assureurs ont besoin d'une solution de signature électronique qui soit suffisamment souple pour répondre aux besoins des clients en matière de signature de documents et qui puisse évoluer avec l'organisation au fur et à mesure que ces besoins changent.

M. Rothenberg donne le conseil suivant aux compagnies d'assurance : "Il s'agit d'une technologie [plus récente], alors ne vous découragez pas si vous n'êtes pas à la pointe. Considérez-la comme une évolution et non comme une révolution. Vous aurez différents cas d'utilisation et vous voudrez adapter la bonne technologie et la bonne approche à chacun d'entre eux"

"Si vous avez des conseillers ou une agence qui travaillent par téléphone, la signature à distance est la base (il y a très peu de signatures en personne). C'est l'occasion d'ajouter la signature virtuelle par vidéoconférence", explique M. Rothenberg.

"Mais reconnaissez aussi que dans certaines situations de sinistre, vous pouvez avoir un client qui choisit d'imprimer un morceau de papier, de le prendre en photo avec son téléphone et de l'envoyer. Du point de vue du service à la clientèle, vous devez être en mesure d'offrir ce type de flexibilité pour répondre aux préférences individuelles des clients."

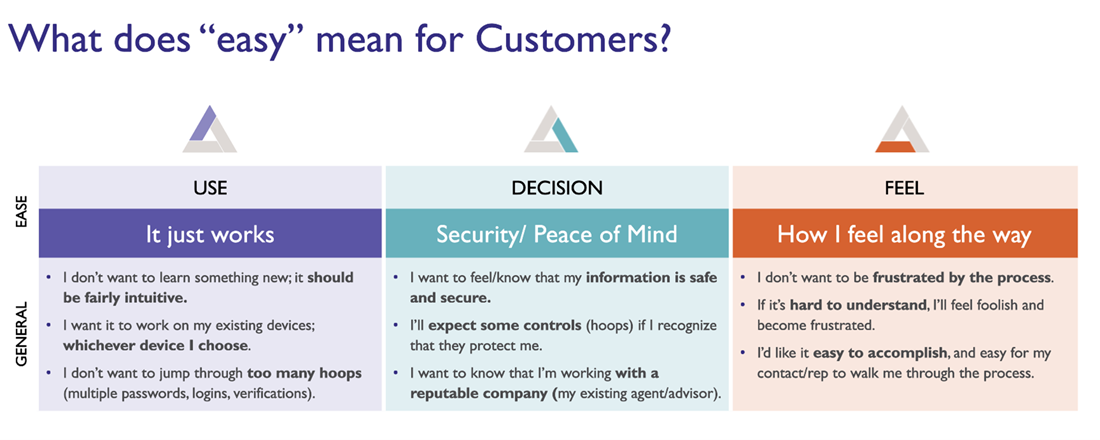

À quoi ressemble une expérience de signature facile pour les clients ?

Lorsqu'il s'agit de facilité d'utilisation, vous le savez quand vous le voyez. Et comme le dit Glenn : "Vous le savez certainement quand il n'y en a pas !"

Le concept peut être décomposé en trois éléments :

- Utilisation : Quelle est la facilité d'utilisation ? Fonctionne-t-il comme prévu ? Souvent, les gens ne veulent pas avoir à apprendre quelque chose de nouveau. Le système doit être relativement intuitif et fonctionner sur n'importe quel appareil. Les demandes de signature, le processus de signature et les fonctionnalités doivent être très familiers au signataire. S'il faut apprendre un système entièrement nouveau et se référer à une FAQ pour des processus simples comme l'accès à des modèles ou le téléchargement de documents, c'est que c'est trop compliqué.

- Décision : L'expérience de la signature électronique procure-t-elle un sentiment de sécurité et/ou de tranquillité d'esprit ? Vous voulez que vos clients quittent l'expérience de la signature en sachant qu'ils ont fait le bon choix en vous choisissant comme fournisseur d'assurance. S'il y a des frictions, s'ils ont du mal à s'authentifier ou si quelque chose ne fonctionne pas, ils peuvent se demander s'ils ont fait le bon choix.

- Sentiment : Comment le client a-t-il ressenti l'ensemble de l'expérience ? A-t-il été frustré ou est-il reparti en appréciant la facilité avec laquelle il peut faire des affaires avec vous ? L'ensemble de l'expérience s'est-elle déroulée en tenant compte des besoins du client ? Une expérience positive laissera au client le sentiment d'avoir été compris. Les clients satisfaits sont plus susceptibles d'acheter une couverture plus importante, de rester fidèles au fil des ans et d'en parler autour d'eux.

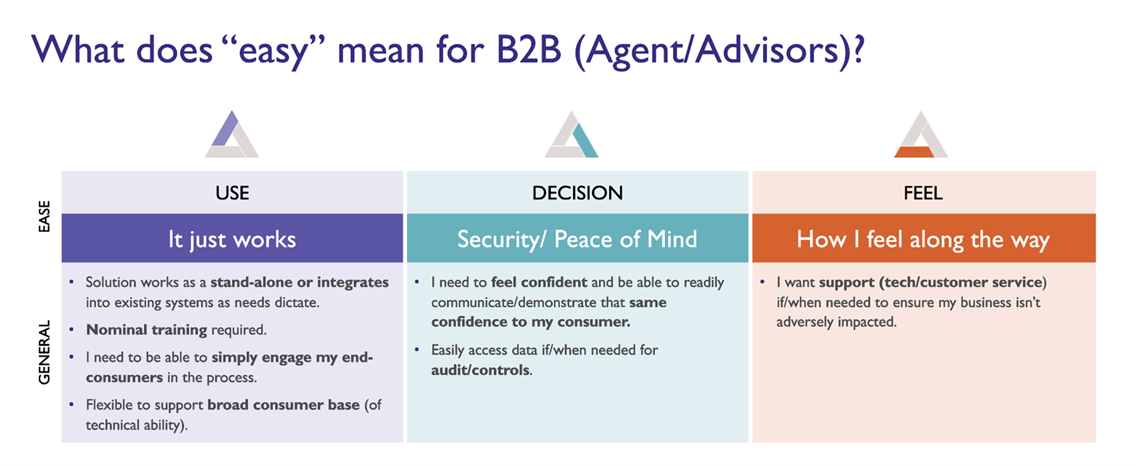

À quoi ressemble la facilité pour les agents, les courtiers et les conseillers ?

Examinons également comment les agents d'assurance conçoivent les signatures électroniques. Elle doit être intuitive pour l'agent, le courtier ou le conseiller en assurance, qu'il s'agisse de signer des documents d'agence tels que des documents d'accueil, des accords de confidentialité et des documents juridiques, ou des documents relatifs aux polices d'assurance avec les clients.

Une expérience facile pour les agents, les courtiers et les conseillers peut être décomposée en trois éléments de base identiques à ceux des clients.

- Utilisation : la solution est-elle flexible et facile à utiliser pour des personnes de tous niveaux techniques ? Tout d'abord, lorsque vous cherchez à soutenir les représentants sur le terrain, gardez à l'esprit que les agents travaillent avec différents systèmes. Il est donc important de leur offrir la possibilité d'utiliser le logiciel de signature de manière autonome ou de l'intégrer dans les systèmes et outils qu'ils utilisent déjà. Le logiciel de signature doit fonctionner avec une formation nominale. Il doit également être suffisamment simple pour qu'un agent puisse le proposer à des consommateurs de tous niveaux techniques, qu'ils soient à l'aise avec la technologie ou non.

- Décision : L'agent se sent-il en confiance et en sécurité par rapport au processus ? La facilité d'utilisation inspirera confiance à l'agent, qui pourra ainsi montrer à ses clients comment signer électroniquement et les guider rapidement tout au long du processus. Les instructions doivent être minimales et l'agent doit se sentir capable de mener le processus seul.

- Sentiment : l 'assistance est-elle suffisante en cas de besoin ? Les agents ont besoin d'une assistance technique appropriée. Une assistance technique de qualité et réactive leur donnera la tranquillité d'esprit, car ils sauront que leur activité ne sera pas affectée par des problèmes techniques.

Outre ces trois éléments, les agents doivent voir les avantages concrets de l'utilisation des signatures électroniques. Par exemple, les applications de signature électronique doivent rationaliser le processus de demande en réduisant les rappels et les retours en arrière. Les règles d'automatisation et de flux de travail de la solution peuvent éliminer les documents non conformes ou les demandes incomplètes, par exemple lorsqu'il manque une signature. Elle devrait permettre de réduire les informations manquantes ou incorrectes dans les documents PDF, tout en réduisant le nombre de courriels et d'appels téléphoniques.

Instaurez la confiance grâce à une sécurité facile pour tous

Bien qu'il existe de nombreuses fonctions de sécurité qui renforcent la confiance dans le processus de signature en ligne, comme le cryptage des signatures numériques, il existe trois fonctions essentielles que chaque agence d'assurance devrait prendre en compte. Il s'agit de la marque blanche, de l'identification et de l'authentification, et des pistes d'audit.

Utilisez la marque blanche pour inspirer confiance aux clients

Nous avons constaté que l'utilisation d'une application de signature en marque blanche améliore la confiance et les conversions. Nous vous recommandons de rechercher des options de marquage personnalisées qui présentent le nom, le logo et les couleurs de votre entreprise à la fois dans l'interface utilisateur et dans les notifications.

Vous ne voulez pas qu'une marque inconnue apparaisse au milieu du processus de signature électronique. La marque blanche crée une expérience de confiance entre vous et votre client, protège votre marque, vos clients et vos agents, et permet d'atteindre les taux d'achèvement les plus élevés possibles. Un assureur a constaté une augmentation de 23 % du taux d'achèvement des demandes en seulement 30 jours.

Mettez en œuvre la vérification et l'authentification de l'identité

Le fait de demander une vérification ou une authentification de l'identité avant la signature électronique, que ce soit par SMS, par courrier électronique, par clé FIDO ou autre, permet à toutes les personnes concernées d'avoir l'esprit tranquille. Cette étape est essentielle pour confirmer que les bonnes personnes ont accès à la session de signature. Cependant, il est important d'éviter toute étape inutile supplémentaire dans le processus, comme des mots de passe, des connexions ou des vérifications multiples, afin d'offrir une expérience fluide à l'utilisateur.

Co-operators utilise un processus d'authentification en plusieurs étapes. Son porte-parole, Leonard Sharman, déclare : "Les clients peuvent se connecter à l'aide d'un code unique qui leur est fourni par leur conseiller, et peuvent "cliquer" en ligne pour accepter. Nous sommes convaincus que notre processus d'authentification en plusieurs étapes offre un niveau de sécurité approprié"

L'un des moyens utilisés par Co-operators pour développer ses activités consiste à simplifier l'achat d'assurance par l'intermédiaire des conseillers de la société. Les agents remplissent et signent électroniquement le formulaire de demande d'assurance depuis leur domicile ou l'endroit de leur choix, et finalisent la vente en une seule rencontre.

Alec Blundell, vice-président de l'assurance-vie individuelle chez Co-operators, déclare : "Notre objectif est de faire en sorte qu'il soit le plus facile possible pour les clients de faire affaire avec nous, et l'option de signature électronique est l'un des moyens que nous utilisons pour y parvenir."

Conserver et consulter facilement les dossiers pour les audits

Les agents doivent pouvoir accéder rapidement et facilement à leurs documents signés en cas d'audit.

À ce sujet, Leonard Sharman a déclaré : "Pour chaque accord signé, les documents sont inextricablement liés aux données de la cérémonie de signature et conservés en toute sécurité dans un système d'archivage électronique. Les contrôles du système rendent les ensembles de données et de documents combinés inviolables en limitant toute modification, mise à jour ou édition. Des pistes d'audit et des journaux sont en place pour contrôler l'accès aux données

Modernisez le parcours numérique de vos clients

Alors que le monde devient de plus en plus numérique, vos clients et vos courtiers d'assurance veulent un processus facile et sécurisé pour signer des documents. Ce processus peut être modernisé grâce aux solutions de signature électronique, qui offrent un moyen simple et sécurisé d'aider les clients dans leur parcours d'assurance, à la fois en personne et en ligne.